土地を相続したら小規模宅地の特例使用で大幅に減額が可能!?

平成27年度の税改正から、相続税の基礎控除が引き上げられ、今まで相続税の心配をする必要のなかった方も、

「私も相続税の申告をしなくちゃいけないのかしら?」と心配されている方は多いのではないでしょうか?

このページでは、相続税対策の一つである「小規模宅地等の特例」について解説致します!

小規模宅地の特例とは?

小規模宅地等の特例とは、亡くなった方(被相続人)や生活を共にする家族(同一生計親族)の事業用や居住用の宅地について、「限度面積」を上限として、通常の相続税評価額から「一定割合の減額」をして相続税の課税対象額とするものです。

その対象となる土地は、「居住用宅地」「事業用宅地」「貸付事業用宅地」のいずれかです。

種類別の限度面積と減額割合について

| 用途 | 種類 | 限度面積 | 減額割合 |

|---|---|---|---|

| 居住用 | 特定居住用宅地等 | 330㎡ | 80% |

| 事業用 | 特定事業用宅地等 | 400㎡ | |

| 特定同族会社事業用宅地等 | 400㎡ | ||

| 貸付事業用宅地等 | 200㎡ | 50% |

最大80%もの減額が行われる理由とは?

この特例で、なぜ最大80%もの大幅な減額評価を行うのでしょうか?

それは被相続人の居住用・事業用の宅地が残された家族や事業を継いだ人の生活基盤になる重要な財産だからです。

土地の評価額は相続財産の中で最も高い割合を占めます。

そのままの評価額で課税が行われた場合、相続税額が高額で納付が困難となり、家に住み続ける、または事業を継続することができなくなる可能性があります。

それを防ぐために一定の要件を満たせば優遇する措置がとられているのです。

必要ポイントをきちんと押さえて、相続税発生時に備えましょう。

小規模宅地等の特例の適用条件について

小規模宅地等の特例を適用するには詳細な条件が定められています。

各種類ごとの条件は以下になります。

各種類の適用条件を押さえておきましょう!

特定居住用宅地の適用条件

特定居住用宅地等とは、被相続人(亡くなった人)が住んでいた宅地で、配偶者または一定の条件を満たす親族が取得した部分のことを言います。

相続では、被相続人が所有していた宅地を配偶者や子どもが受け継ぐケースは非常に多いです。

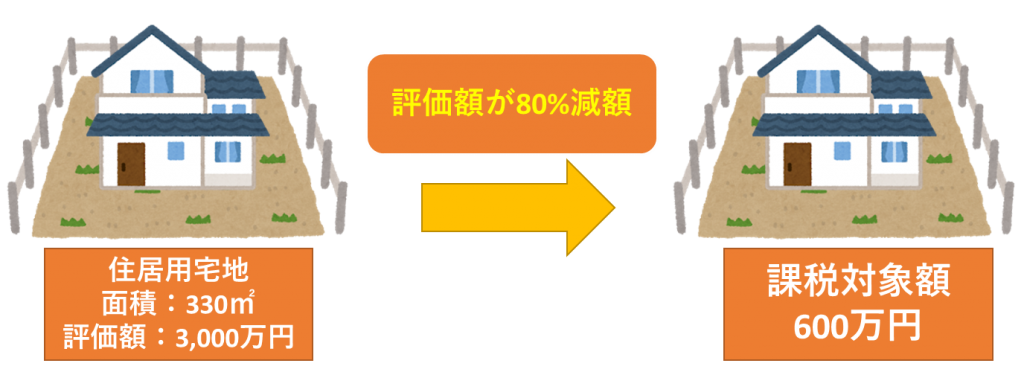

特定居住用宅地の要件を満たせば、土地の面積が330㎡(限度面積)までで80%の減額で評価を受けることが可能です。

例えば、ご自宅の居住用宅地の面積が330㎡、評価額3,000万円の土地という場合、相続税の課税対象額が80%減額されるため、600万円となります。

相続人が配偶者・同居の親族の場合

相続人が配偶者の場合

被相続人または被相続人と生計を一にする親族の住宅の敷地を配偶者が取得した場合、無条件で特例が適用されます。

相続人が同居の親族の場合

被相続人と同居していた親族が敷地を取得し、相続開始後も引き続き住み続け、相続税の申告時期まで所有していると特例が適用されます。

その他の場合

被相続人に配偶者・同居の法定相続人がおらず、別居の親族が取得した場合

相続開始前3年以内に持ち家に住んだことがない人が、相続税の申告期限まで宅地を所有していると特例が適用されます。持ち家とは、本人名義の家だけでなくその配偶者の持ち家も含みます。

被相続人と生計を一にする親族の場合

これは、親の土地に子どもが家を建てて住み、親に生活費を渡していたケースなどに当てはまります。

被相続人と生計を一にする親族が住む宅地をその親族が相続した場合、相続開始後も引き続き住み続け、かつ相続税の申告期限まで所有していると特例が適用されます。

二世帯住宅を取扱っている場合

二世帯住宅でお互いの世帯間で行き来ができない場合でも同居として取扱いできるようになりました。しかし区分所有登記されている場合は、従来と同様別居扱いになるため注意が必要です。

老人ホーム入居を取扱っている場合

生活拠点が老人ホームとなっていても、老人ホームに入居する理由など、条件を満たす場合は特例適用が可能です。

事業用宅地の適用条件

事業用宅地等とは、亡くなった人やその生計一親族が事業をしていた土地について、一定の要件を満たした場合に小規模宅地等の特例の適用ができる土地をいいます。

事業用宅地の場合は、被相続人自身が事業に使っていた宅地以外に、親族が事業に使用していた宅地も条件をクリアすれば400㎡(限度面積)まで80%の減額で評価を受けることが可能です。

一方、事業内容によっては特例の対象の面積・減額割合が小さくなります。

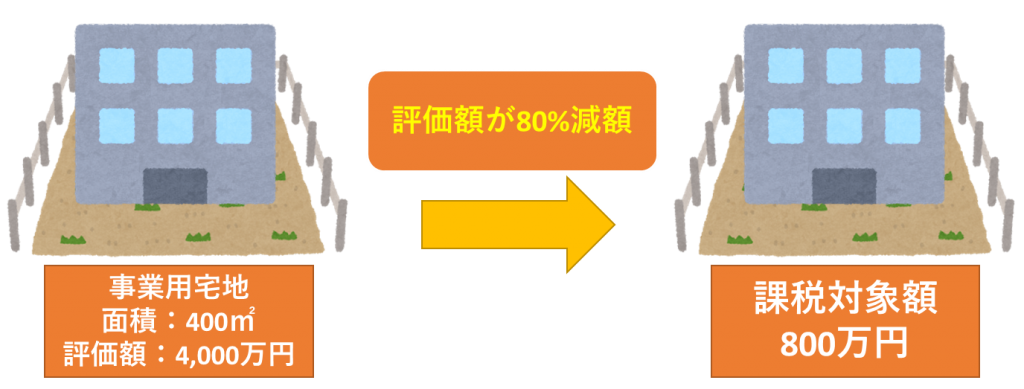

例えば、事業用宅地の面積が400㎡、評価額が4,000万円の土地の場合、相続税の課税対象額が80%減額され、800万円となります。

「事業用」とは、一般的に事業所得や雑所得を生ずる事業、つまり個人事業主として確定申告を行っている事業です。

※ただし、不動産貸付業・駐車場業・自転車駐車場業は含みません。

亡くなった方(被相続人)が法人の役員で、その法人に土地を貸し付けていた場合には、「特定同族会社事業用宅地等」に該当します。

特定事業用宅地等

(1) 被相続人の事業の用に供されていた宅地等

| 事業承継要件 | ・被相続人の事業を相続税の申告期限までに引き継ぐこと ・申告期限までその事業を営んでいること |

|---|---|

| 保有継続要件 |

・その宅地等を相続税の申告期限まで保有していること |

(2) 被相続人と生計を一にしていた被相続人の親族の事業の用に供されていた宅地等

| 事業承継要件 | ・相続税の申告期限まで、その宅地等で事業を営んでいること |

|---|---|

| 保有継続要件 | ・その宅地等を相続税の申告期限まで保有していること |

特定同族会社事業用宅地等

| 持株割合要件 | ・相続開始の直前において被相続人及び被相続人の親族等がその法人の発行済株式の総数 または出資の総額の50%超を有していること |

|---|---|

| 法人役員要件 | ・相続税の申告期限においてその法人の役員であること |

| 保有継続要件 | ・その宅地等を相続税の申告期限まで保有していること |

貸付事業用の宅地の適用要件

亡くなった人やその生計一親族が貸付をしていた土地についても、小規模宅地等の特例が可能です。これを貸付事業用宅地等といいます。

「貸付事業用」とは、「不動産貸付業」、「駐車場業」、「自転車駐車場業」及び事業と称するに至らない不動産の貸付けその他これに類する行為で相当の対価を得て継続的に行う「準事業」をいいます。

相続・遺贈によって得た貸付事業用宅地は、最大200㎡(限度面積)までで50%の減額で評価を受けることが可能です。

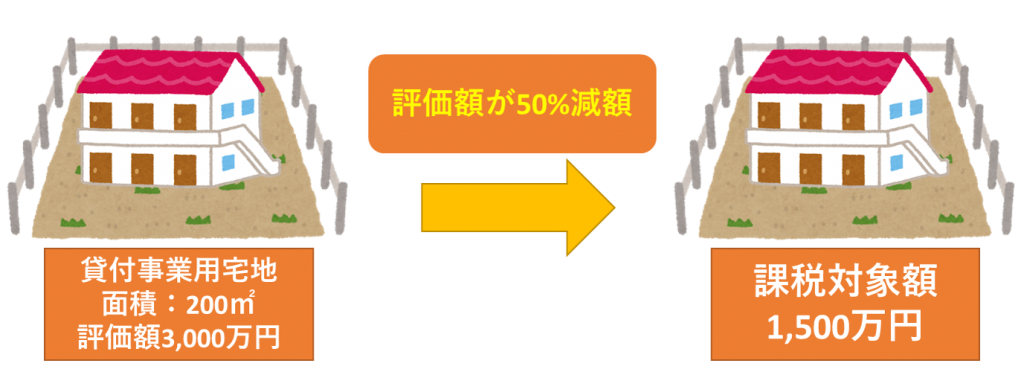

例えば、貸付事業用宅地の面積が200㎡、評価額が3,000万円の土地の場合、相続税の課税対象額が50%減額され、1,500万円となります。

被相続人の貸付事業の用に供されていた宅地等

| 事業承継要件 | ・被相続人の貸付事業を相続税の申告期限までに引き継ぐこと ・申告期限までその貸付事業を営んでいること |

|---|---|

| 保有継続要件 | ・その宅地等を相続税の申告期限まで保有していること |

被相続人と生計を一にしていた被相続人の親族の貸付事業の用に供されていた宅地等

| 事業承継要件 | ・相続税の申告期限まで、その宅地等で事業を営んでいること |

|---|---|

| 保有継続要件 | ・その宅地等を相続税の申告期限まで保有していること |

「3年以内貸付宅地等」は注意が必要です!

平成30年度税制改正により、貸付事業用宅地等の特例の見直しが行われました。

平成30年(2018年)4月1日以後の相続または遺贈により取得した宅地等については、その相続の開始前3年以内に新たに貸付事業の用に供された宅地等(これを「3年以内貸付宅地等」といいます。以下同じです。)に該当する場合には、この特例対象から除かれることとなりました。

ただし、経過措置として、令和3年(2021年)3月31日までの相続等については、平成30年(2018年)3月31日時点で貸付事業の用に供されている宅地等であれば、「3年以内貸付宅地等」に該当しないものとしてこの特例の適用を受けることができます。

貸付事業等宅地等の特例 適用のフローチャート

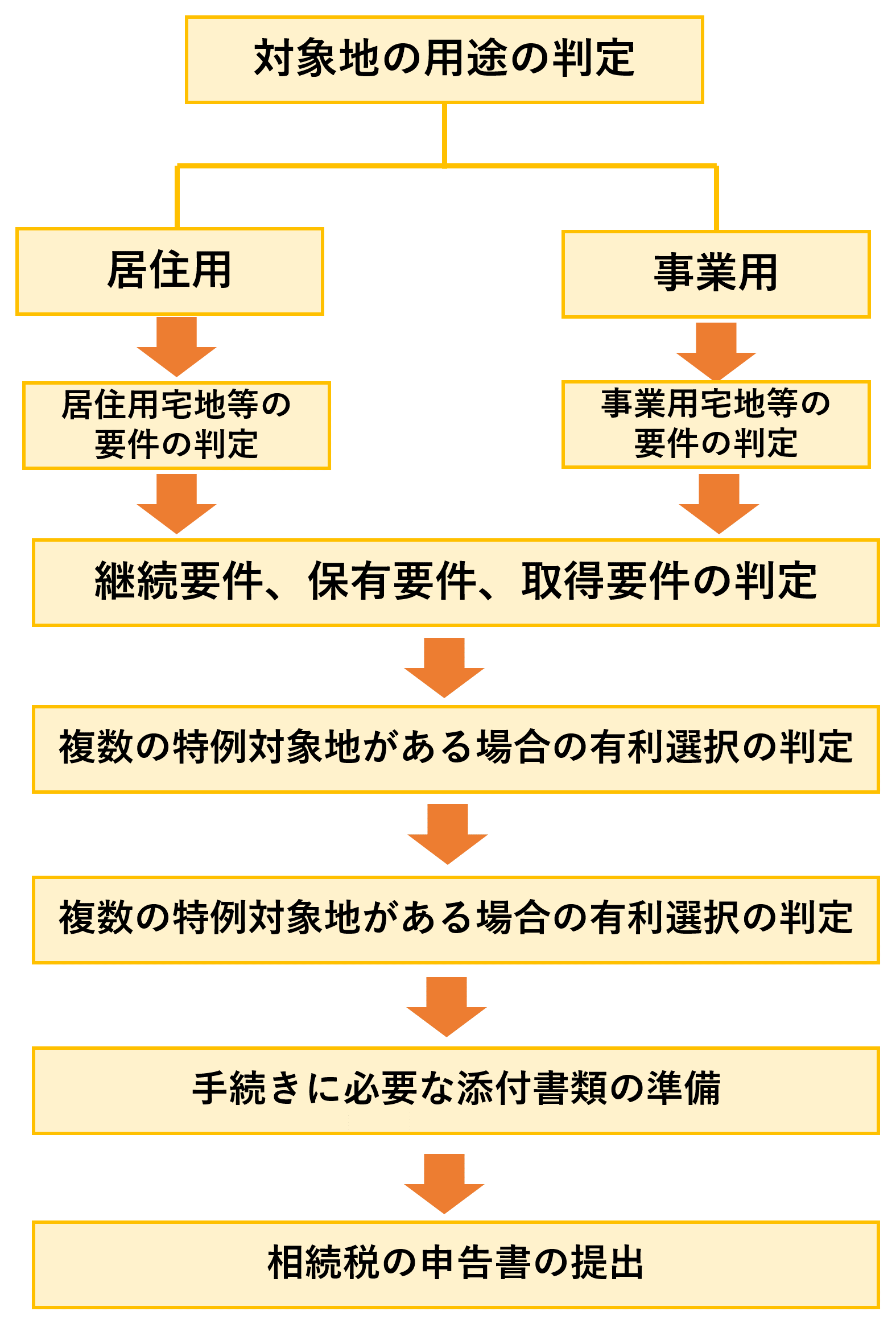

小規模宅地等の特例 適用のフローチャート

小規模宅地等の特例を受けるための手続き

小規模宅地等の特例は、宅地の評価額が最大80%減額される規定ですので、面積の制限はありますが、地価の高い地域に宅地を持っている方にとっては相続税が課税される金額を大幅に減らすことができます。

したがって、この特例の適用を受けることによって相続税額が0になるという方も多いと思います。

しかし、この規定の適用を受けた場合には、たとえ相続税額が0であっても相続税の申告手続きが必要となります。

相続税の申告手続きについては、相続税の申告書を提出するとともに、その申告書に次の書類を添付する必要があります。

1. 減額金額の計算に関する明細書

2. 遺言書の写しまたは遺産分割協議書の写し

3. 相続人全員の印鑑証明書

4. 住民票の写し及び戸籍の附表の写し(居住用宅地の場合)

小規模宅地・相続税に関する無料相談実施中!

相続税申告や相続手続きなど相続に関わるご相談は当事務所にお任せ下さい。

相続税申告や相続手続きなど相続に関わるご相談は当事務所にお任せ下さい。

当事務所の相続の専門家が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは03-3912-4417になります。

営業時間:9:00~18:00