相続税申告でお悩みの方へ

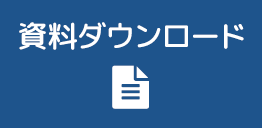

相続税納付までのスケジュール

相続税の申告ならお任せください!

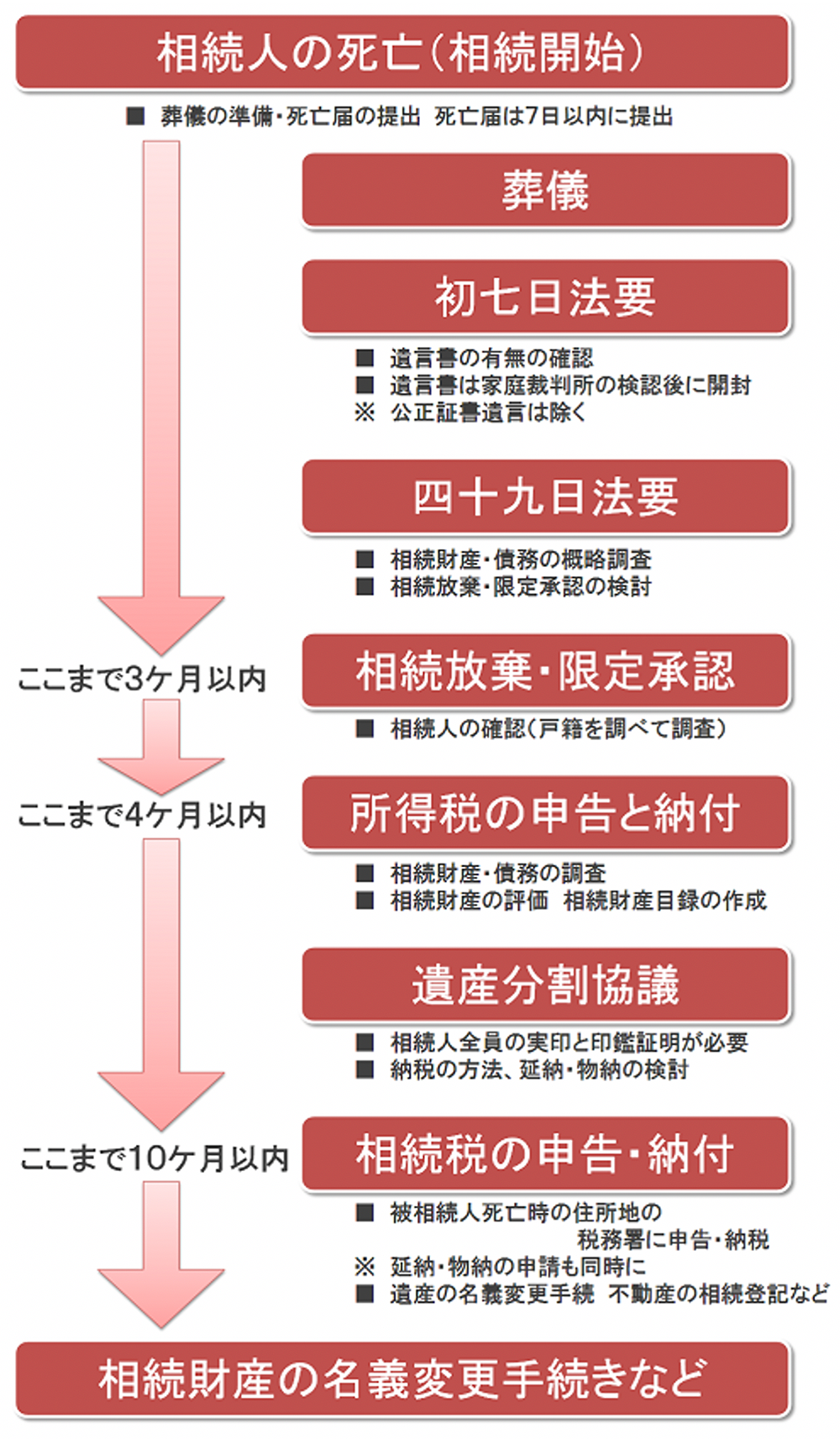

相続の開始から、相続税を納付するまでの流れを下記に、それぞれの詳細が分かるように、まとめてみました。

相続は、遺言書をもとづいて進める場合や、協議分割(話し合い)を通じての遺産分割を進める場合など、その進め方は様々です。

このため、相続の仕方で各人の相続税の金額も大きく変化してきます。

下記にてひとつずつ確認していきましょう。

1)相続人調査と相続関係図作成

相続が始まったら、まず「相続人の調査、確認」が必要です。

具体的には、

・被相続人の出生から死亡の戸籍謄本等

・被相続人の戸籍の附票

・相続人全員の戸籍謄本

・相続人全員の戸籍の附票

などの手続きが必要になります。

2)相続財産の評価と財産評価明細、財産目録の作成

相続財産の調査に当たって必要な書類は、

固定資産税納税通知書、固定資産税の名寄帳、不動産登記事項証明書、公図、測量図、建物所在図、住宅地図、路線価図、都市計画図、森林簿、森林計画図、生命保険証券、損害保険証券、保険の権利評価証明書、解約返戻金の試算表、通帳、取引明細書、残高証明書、四季報、IR情報、過去3年分の所得税確定申告書、減価償却明細書、償却資産税申告書、過去3期分の法人税申告書、ゴルフ会員権の証券、現地確認(評価減要素の調査、現況確認、図面との整合性確認)、現物確認(規約・規定の確認、財産的価値の有無の確認)・・・

など数多くの資料が必要となります。

これらの書類を一つ一つ調査した上で、相続財産の評価額調査の結果として、財産評価明細書を作成します。

財産評価明細書の作成に当たっては、評価減の可能性や、評価の妥当性を確認し、節税対策を検討した上で、最終的な額を算出します。

最終的な財産をまとめた資料として、財産目録を作成します。

(この際、資産・負債に漏れている点がないかを相続人と確認します。)

ここまでで、相続財産を確定させます。

3)遺産分割協議書の作成

ここまでの手続きで判明した「相続人」同士で、相続財産の分割方法を検討する「遺産分割協議」を実施します。

そして、その結果を「遺産分割協議書」としてまとめ、相続の方法を確定させます。

ここでは、一次相続だけでなく、二次相続を踏まえた分割方法を検討します。

また、遺産分割の結果、相続税額が算出できるようになりますので、具体的な節税対策を検討していくことになります。

4)相続税の計算

相続税の計算に当たっては、各種の特例を活用することで相続税額を節税することが可能になる場合があります。

財産の種類と利用方法、評価額等により個別に異なりますので、税理士などの相続税の専門家以外にはなかなか判断がつきづらいところでもあります。

5)相続税申告書の作成

相続税の計算が終了し、税額が決まったら、相続税の申告書作成を開始します。

これまでに行ってきた財産調査や遺産分割協議の結果を元に申告書を作成することになりますので、間違えることのないよう、正確に作成していくことになります。

>>「相続税申告」はこちら

>>「相続税申告サポートサービス」はこちらから

6)相続税の納税

相続税の申告を行った後は、相続税の納付を行います。

原則として10ヶ月以内、現金納付となりますが、場合によっては、「物納」「延納」などの方法を検討することになります。

相続開始~税申告の流れ

相続の手続きや相続税の申告には、一定期間の間にしっかりと手続きを進めないと、知らなかったでは済まされない失敗をしてしまったり、税金や遺産分割で損をしてしまう事もあります。

相続には、いろいろな所に落とし穴がありますので、過信せずひとつひとつ丁寧に見ていくことをお勧めします。

【相続税とは】

当サイトをご覧いただきまして、誠にありがとうございます。

ここでは、相続税について、ご説明させていただきます。

相続税とは、被相続人(亡くなった当人)の死亡により、被相続人の親族等(相続人)が相続で取得する財産に対して課税される税金のことを指します。

相続税は、遺言書(遺言)によって譲りうけた財産についても相続税が課税されるため、財産の受遺者も対象となります。

相続税の申告と納税は、相続の開始があったことを知った日(通常、亡くなった日)の翌日から10ヶ月以内に、亡くなった方の死亡時における住所地を管轄する税務署に対しておこなわなければなりません。

申告の期限までに申告しなかった場合には、本来の支払うべき税金以外に加算税・延滞税が掛かってしまいますので、早期に税務のプロである税理士にご相談いただく事をお勧め致します。

この相続税は、一般の方にとって身近でないばかりか、税理士の業界でも10人に1人くらいしか担当していない為、しっかりとノウハウを持って対応できる組織が少ないのが実情です。当事務所では、無料相談も年間で〇〇件ほど受け付けております。

まずは、一人で悩みこまずに、お気軽にお問合せをいただけたらと思います。

【相続税申告の手続きの流れ】

相続人の調査・確認

被相続人(亡くなった方)および相続人に関する調査です。

相続人の確認…戸籍謄本を収集して相続人を確定します。

相続人の調査・確認

・被相続人の経歴書の作成……出生地や学歴、職歴等

・被相続人の出生~亡くなるまでの全ての戸籍……本籍のある市町村役場にて取得

・相続人全員の現在の戸籍………本籍のある市町村役場にて取得

※相続人のうち亡くなられている方がいる場合、亡くなられている方は出生~亡くなるまでの全ての戸籍が必要になる場合があります。

・相続関係説明図・戸籍をもとに作成する(家系図)

相続財産の把握

1. 相続財産に関する調査

相続する財産(不動産・預貯金)および負債がどこにどれだけあるか調査します。

相続財産の把握

・不動産の名寄帳を取得する……所有する不動産のある市町村役場

・預貯金の残高証明書等……保有する口座のある各金融機関

・その他:車、家財、株式、宝石・貴金属など

・借入金、未払の税金、未払の医療費など …… 借入金は残高証明書を取得する

2.相続財産の評価

1.で調査した相続財産の不動産やその他について評価を行う。(金額に換算)

不動産の評価に必要な書類

・土地、建物の登記簿謄本取得……法務局

・固定資産税評価証明書取得……市町村役場

※土地については路線価地域の場合は不要、路線価を取得する

・評価明細書の作成……税務署に所定の用紙があります

※上記書類をもとに作成します。ただし評価を間違えると相続税の税額が変わってきてしまうので注意が必要!

遺言書がない場合、1.2.が出来たら、財産目録を作成し、相続人全員で話し合い(遺産分割協議)を行います。その際、遺産分割協議書を作成し、相続人全員の印鑑を押印します。

名義変更

相続した不動産や預貯金の名義変更をおこないます。

不動産名義変更に必要な書類

・相続登記申請書の作成……法務局のHPにひな型があります

・被相続人の出生~亡くなるまでの全ての戸籍……本籍のある市町村役場にて取得

・被相続人の住民票の除票……住所のある市町村役場にて取得

・相続人全員の印鑑証明書……それぞれの市町村役場にて取得

・相続人全員の住民票……それぞれお住まいの市町村役場にて取得

・不動産の固定資産評価証明書……不動産のある市町村役場

・不動産の全部事項証明書……法務局にて取得

・遺産分割協議書……作成したもの

上記書類を法務局へ提出し、不動産の名義変更を行います。

預貯金名義変更に必要な書類

・被相続人の出生~亡くなるまでの全ての戸籍……本籍のある市町村役場にて取得

・相続人全員の現在の戸籍謄本……本籍のある市町村役場

・相続人全員の印鑑証明書……それぞれの市町村役場にて取得

・被相続人の預金通帳、キャッシュカード

・遺産分割協議書……作成したもの

・預金名義書き換え依頼書……銀行に備え付け

各銀行によって、必要な書類は異なりますが、おおむね上記書類が必要となります。

【相続税申告書の作り方】

相続税申告に必要な書類

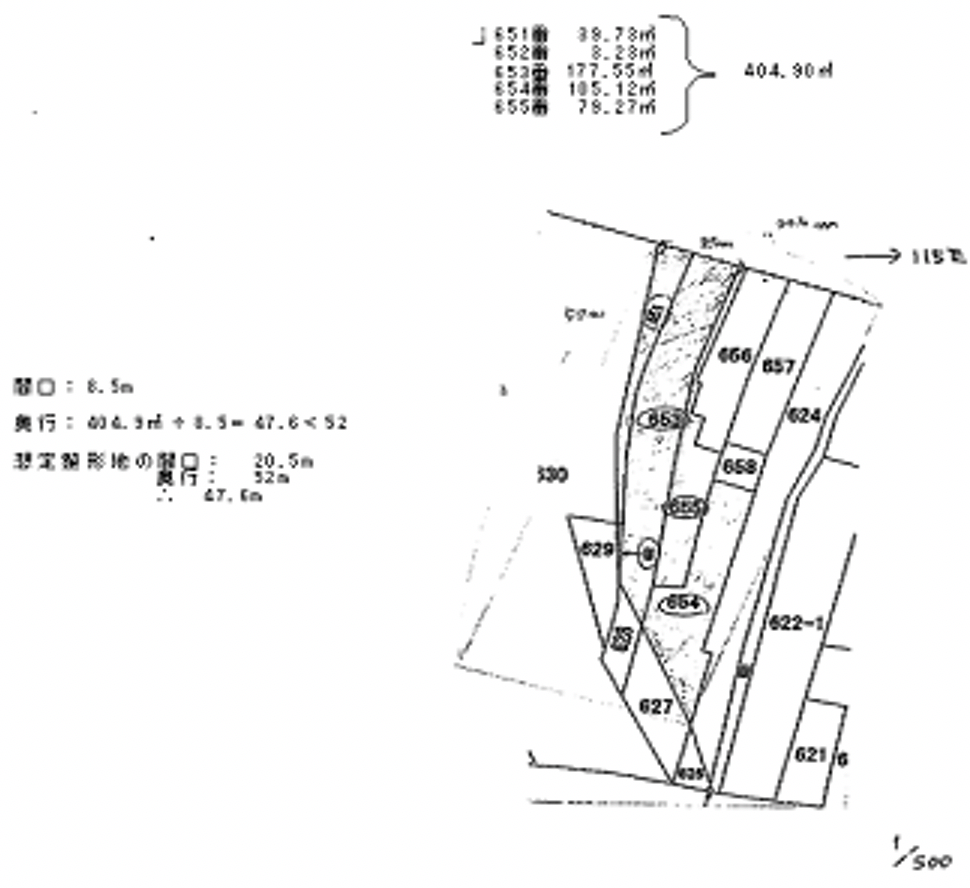

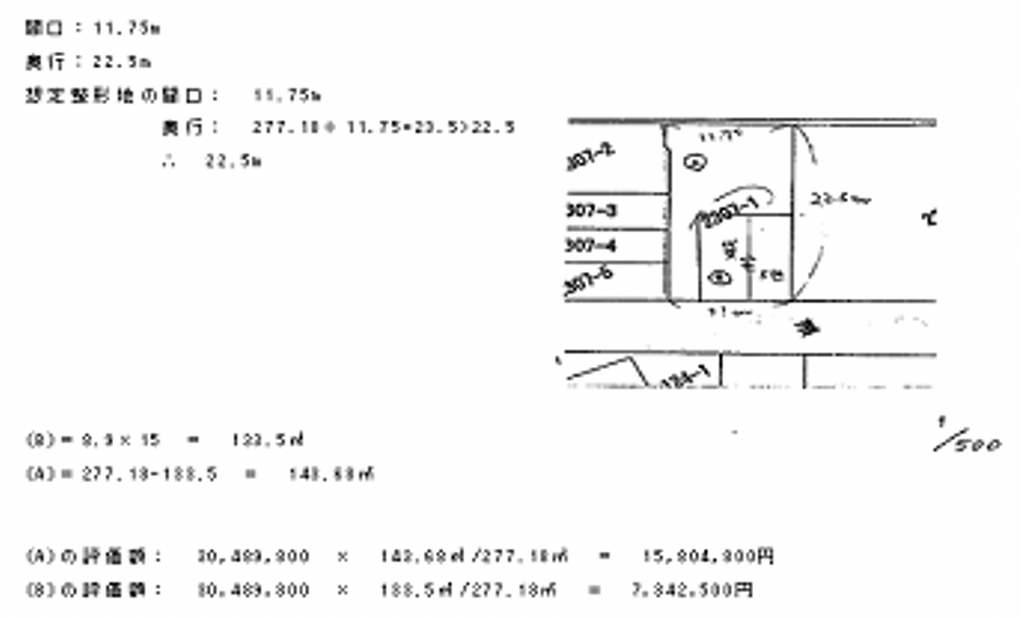

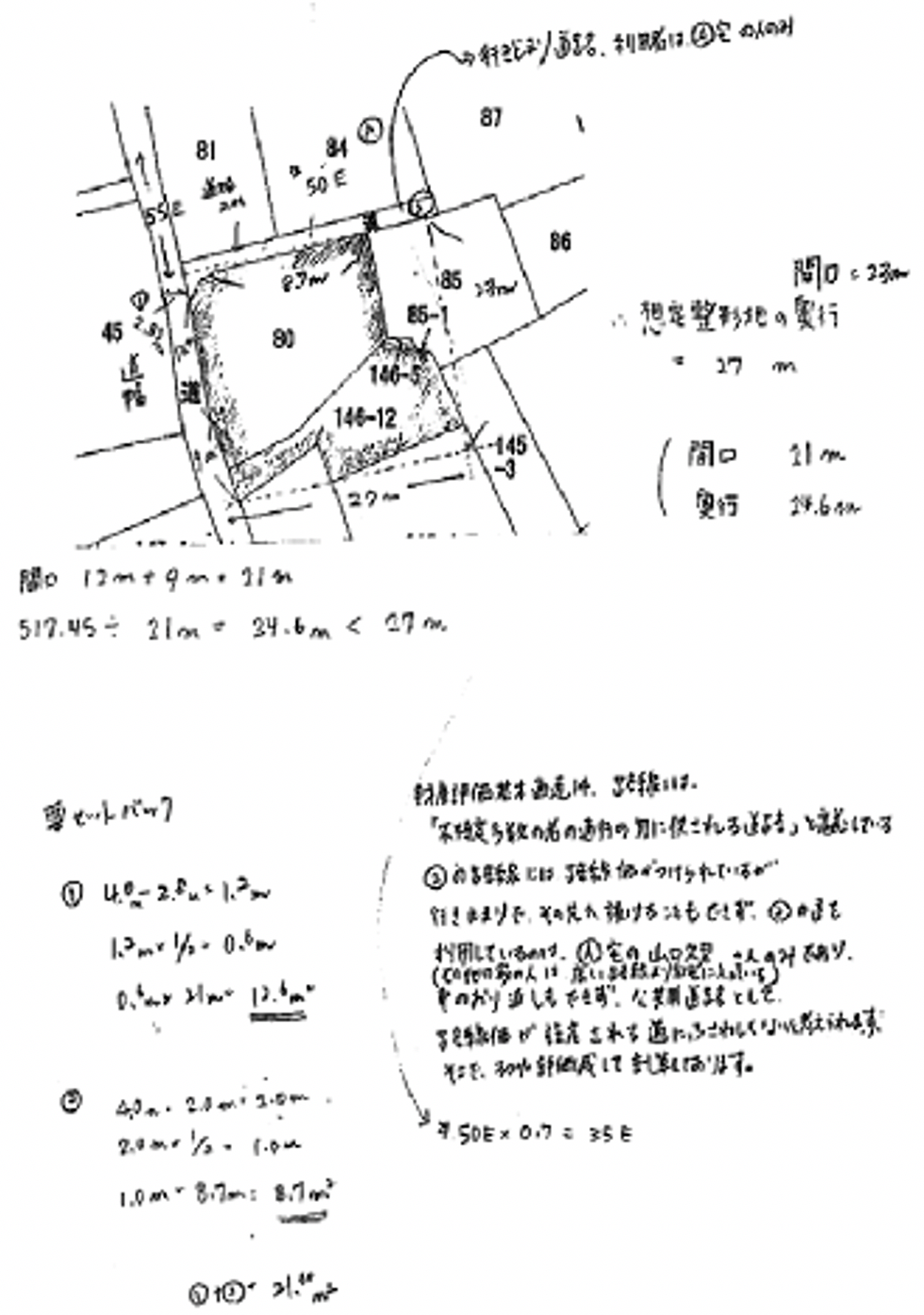

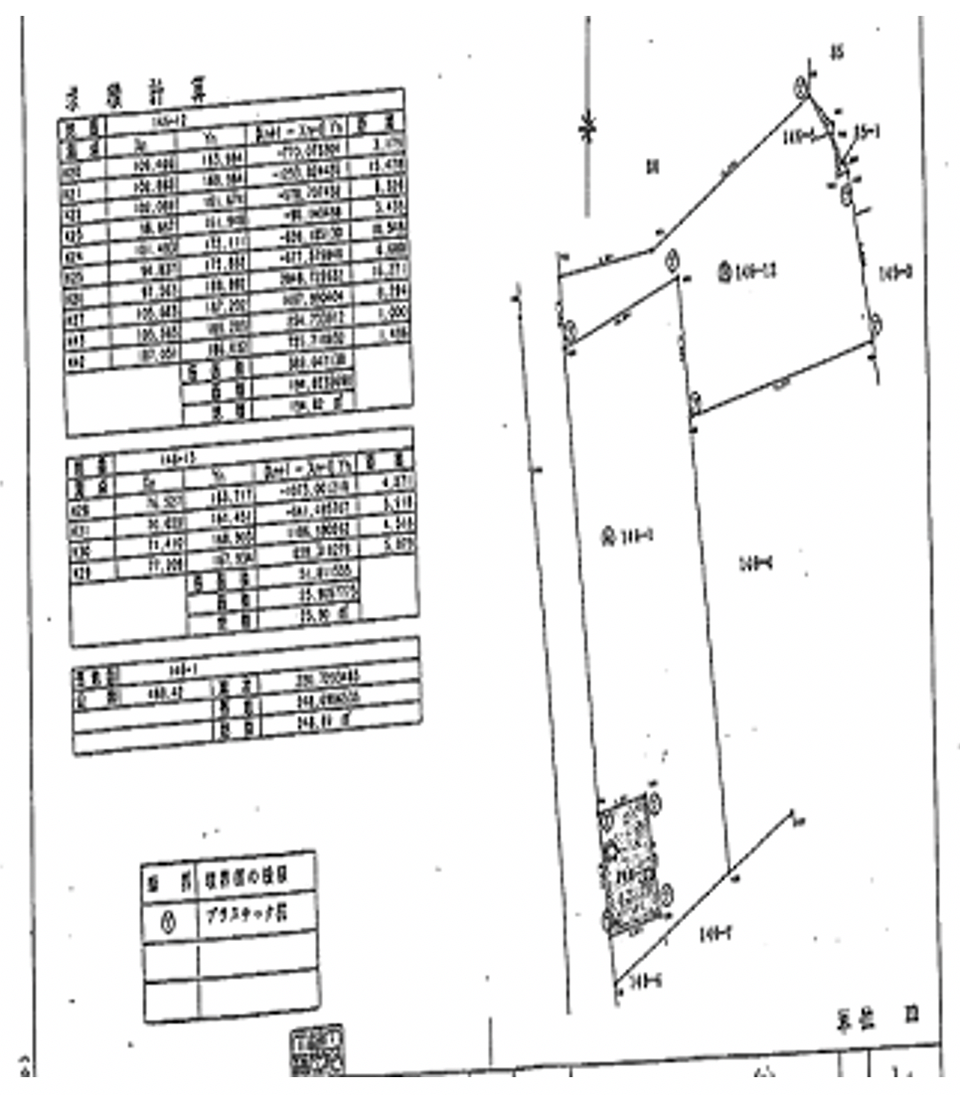

当事務所の相続税申告の際に行っている土地評価資料の一部をご紹介していきます。

土地評価を減額する際に作成している評価のための書類

↑土地の形が不整形で、奥行が長く、間口も狭い土地の場合、大きく減額できる可能性があります。

↑間口が狭く、奥行が長い土地の場合、四角い土地であっても評価の減額は可能です。

土地が不整形な場合、土地の評価が減額されますが、それ以外にも道路の幅が狭い場合は評価が減額されます。(セットバックによる評価減)

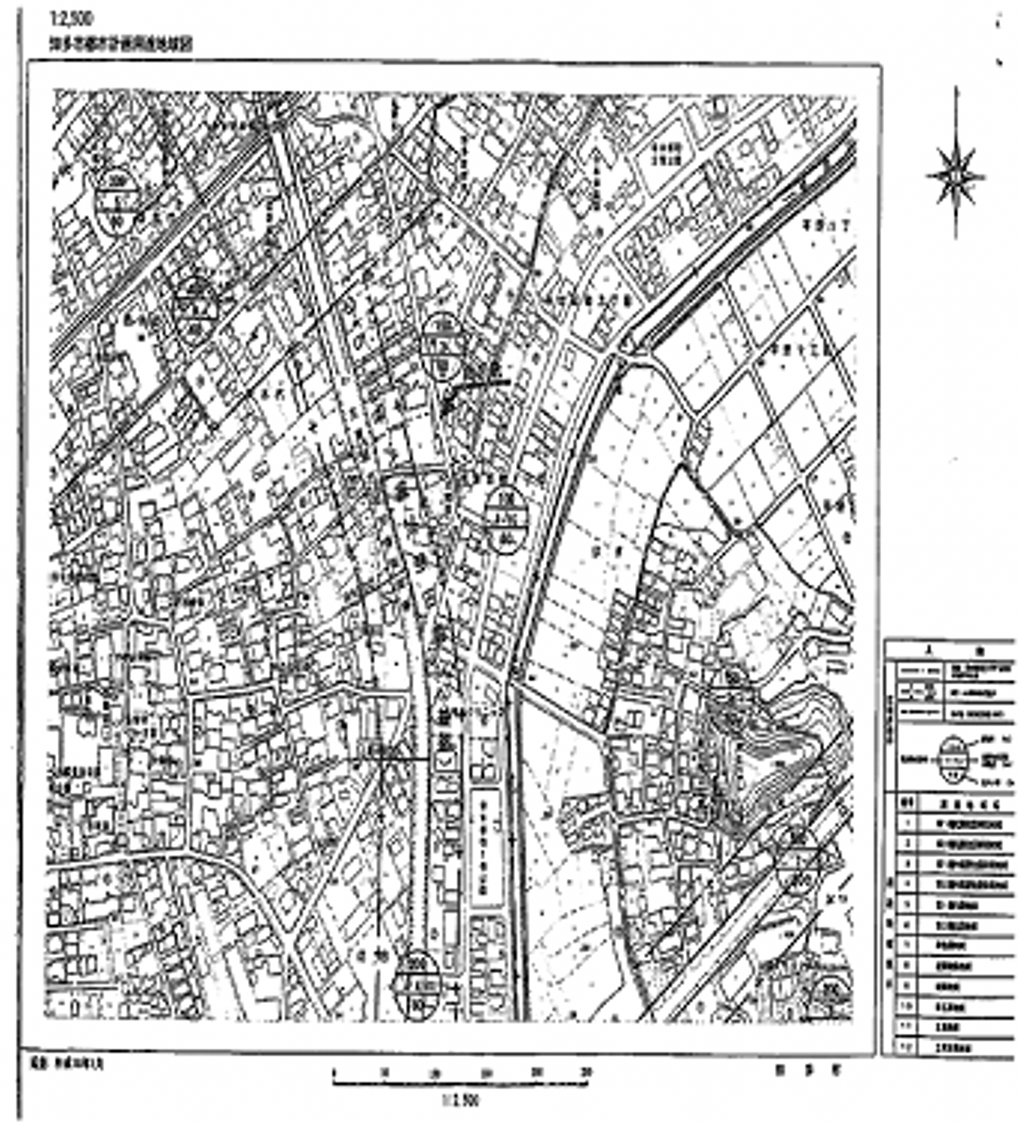

土地評価の際には、公図や地積測量図、都市計画用途地域図を用いることもあります。

↑地積測量図です。

↑都市計画用途地域図です。

↑公図です。

相続税申告の際には、こうした資料を収集しておかないと、評価の妥当性を証明する手段がなく、根拠が弱くなってしまうため、節税効果のある土地評価ができなくなる可能性があります。

多くの方が経験したことのない作業であるため、税理士に依頼する大きな理由になるポイントでもあります。

家族全体で考えて相続税申告の負担が軽くなるようなご提案をいたします。

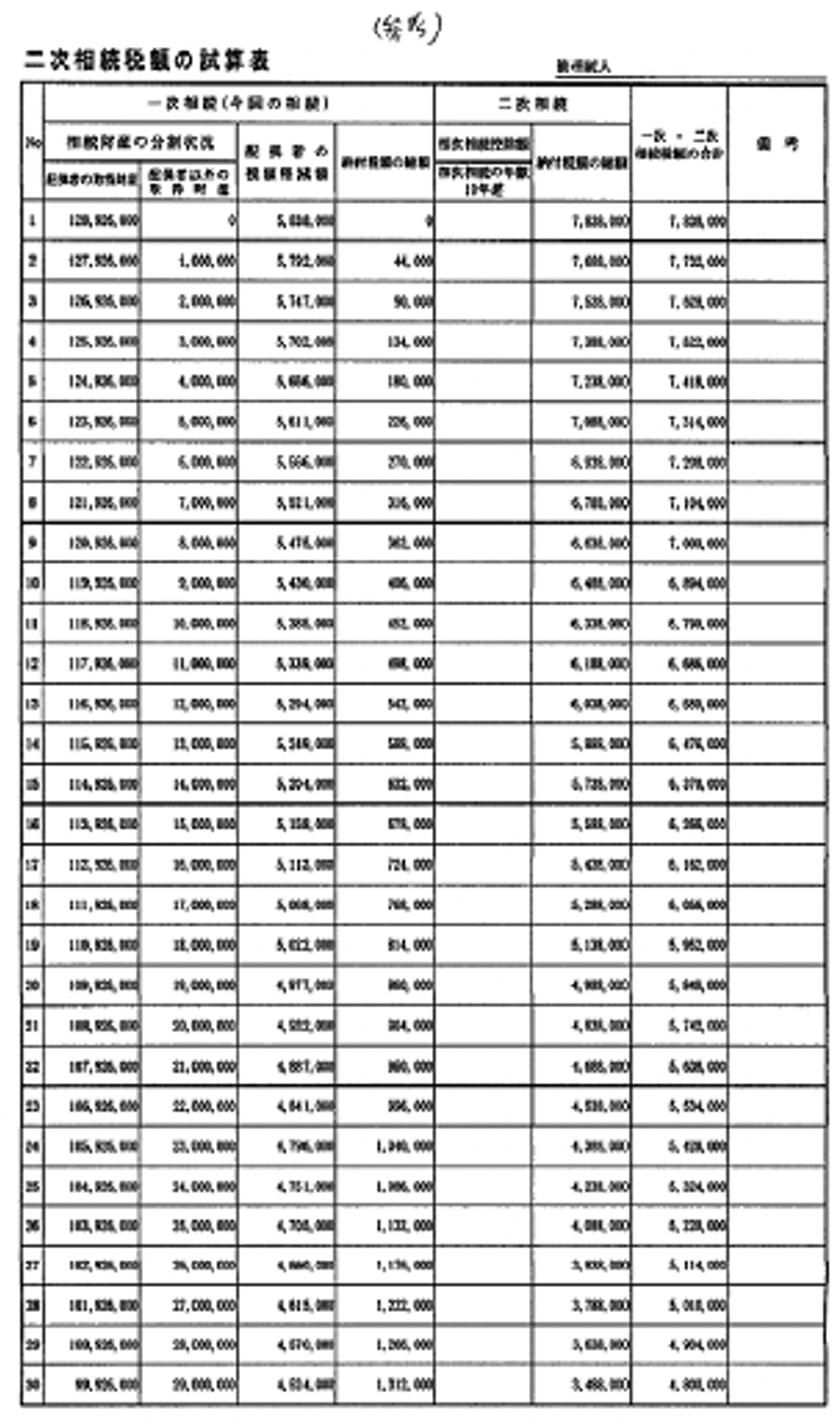

↑相続税が1度かかると、次回の相続の際にもかかる可能性が高くなります。

その場その場の相続だけで考えてしまうと、最も効果の高い相続の方法とは異なる場合がおきてしまうため、

2次相続の試算表を出し、ご家族全体の税負担が最も軽くなるようご提案しています。

以上のように、相続税申告の際にはできるだけお客様の税金を下げられるような資料作成と財産評価を実施していますが、こういった業務はどの税理士でもできることではなく、数多くの相続税申告を経験している税理士だからこそできることでもあります。

また、中には自分で相続税申告をしようとお考えの方もいらっしゃいますが、ここまでの資料を作成できる方はほとんどおらず、結果的に下げられる税金を下げられないまま相続してしまっている方もいらっしゃいます。

当事務所ではぎりぎりまで節税を行うことをモットーにお客様の相続税申告を実施しています。

相続税のことでお困りの方は、ぜひ一度ご相談ください。

初回のご相談は無料です。税理士が入ることでどこまで税金を抑えることができるかをお伝えさせて頂きます。

【相続税と贈与税】

ここでは贈与税について解説させていただきます。

贈与税について

贈与税とは、個人から現金や不動産など、一定の価値のあるものをもらった時にかかる税金のことをいいます。または、債務を免除してもらったときにも適用されます。

贈与税の課税対象となるものは・・・

個人から年間110万円(基礎控除額)を超える財産をもらったときには贈与税がかかります。

贈与税は、贈与によってもらったすべての財産にかかります。

この財産には、現金、預貯金、 有価証券、土地、家屋、貸付金、営業権など、金銭に見積もることができるものはすべて含まれます。

贈与であるものの、非課税となるものも、一部あります。

それは扶養義務者からもらう生活費や教育費、その他香典、お見舞いなど社会通念上相当と認められるものは贈与税がかかりません。

贈与税の課税標準

贈与税の課税標準は、納税義務者が一暦年間に贈与によって取得した財産の価額の合計額で、この額は贈与税の課税価格とよばれています。

この課税価格から、基礎控除110万円と、婚姻期間20年以上の夫婦間における居住用不動産の贈与があった場合には2,000万円までの配偶者控除が認められています。

これらの控除をした残額に10%から70%にわたる累進税率表を適用して税額が算出されます。

税率は相続税の補完税の性格があるため、相続税よりも急激な累進構造になっており、相続税では1,000万円まで10%なのに贈与税では200万円の仕組みとなっています。

こうした税制を背景に、シンプルに考えると、”相続税よりも贈与税の方が重い”と言えると思います。

ですから、相続税対策を考える場合、この贈与税についてしっかりと把握している必要があるのです。

贈与税は、暦年課税で1年間の基礎控除額が110万円です。

ですから、シンプルな生前対策(相続税対策)としては、年間で110万円以下の贈与については課税されず、申告も不要な訳ですから、この範囲の中でのやり繰りを考えるという方法があります。

この110万円の基礎控除を最大限利用する方法のほかには、配偶者控除を利用する方法が

あります。婚姻期間20年以上の配偶者からの贈与であることと、居住用不動産または、居住用の不動産を取得するための金銭の贈与であれば、2,000万円までは、課税価格から控除できます。

こうしたスキームを活用しながら、相続税と贈与税のシミュレーションをしつつ、自分の資産の最適な運用と相続方法を考えることが生前対策となります。

非常に専門的な分野となりますので、ご興味がある方はお気軽にお問い合わせ下さい。

相続税 ・ 相続手続 ・ 贈与 は、当事務所にお任せください!

【相続税の計算方法】

相続税計算の流れ

①各人の課税価額の計算

②課税遺産総額の計算

③相続税の総額の計算

④各人の相続税の計算

⑤各人の納付額の計算

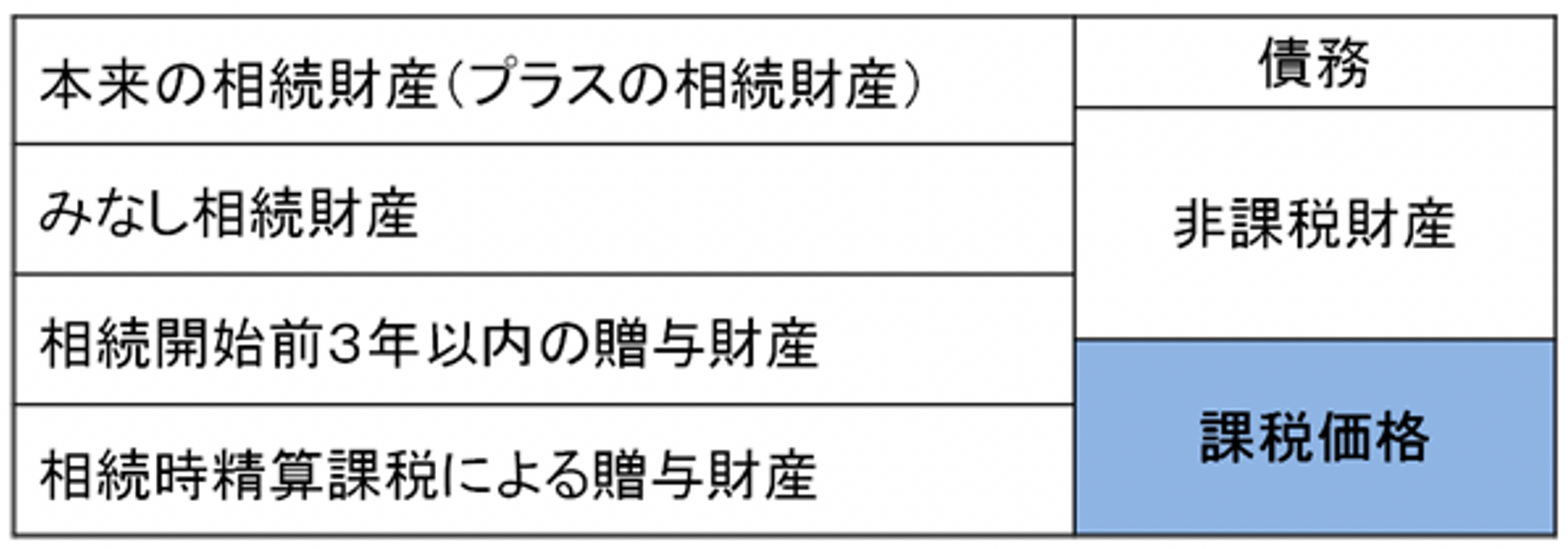

①各人の課税価額の計算

相続や遺贈によって相続人それぞれが取得した財産(みなし相続財産も含む)の価格に相続時精算課税適用財産を加え、債務や葬式費用を差し引く。

相続開始前3年以内に贈与された財産があれば加える。これが各人の課税価格になる。

②課税遺産総額の計算

各人の課税価格を合計し、基礎控除額を差し引く。これが課税遺産総額になる。

基礎控除額

3,000万円 × (600万円×相続人の人数)= 基礎控除額

③相続税の総額の計算

課税遺産総額を各相続人が法定相続分で分けたと仮定して各人の取得金額を計算し、その各人の取得金額にそれぞれ相続税の税率をかけて計算し、合計する。

これが相続税の総額になる。

(参考)相続税の速算表

| 区分 | 1,000万円以下 | 3,000万円以下 | 5,000万円以下 | 1億円以下 | 2億円以下 | 3億円以下 | 6億円以下 | 6億円超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | - | 50万円 | 200万円 | 700万円 | 1,700万円 | 2,700万円 | 4,200万円 | 7,200万円 |

④各人の相続税を計算する

相続税の総額を各人が実際に取得した財産の価格の比率によって案分する。これが各人の「算出相続税額」となる。この段階で、財産を取得した人が被相続人の一等親族の血族(代襲相続人の孫を含む)および配偶者以外の場合は、相続税額の2割に相当する額が加算される。つまり、相続人が代襲相続人でない孫や兄弟姉妹などの場合は、相続税額が2割増しになる。

⑤各人の納付税額を計算する

各人の算出相続税額から「配偶者の税額軽減」や「未成年者控除」「贈与税額控除」など、それぞれに適用される税額控除の額を差し引く。これが各人の納めるべき税額(納付税額)、または還付される税額となる。

・配偶者の税額軽減……被相続人の配偶者の課税価額が1億6,000万円までか、配偶者

(配偶者控除) の法定相続分相当額までであれば、配偶者に相続税はかかりません。

相続税額の計算例

◇相続人 配偶者(妻)と子2人

◇相続税のかかる財産

妻 7000万円 長男 3000万円 長女 3000万円

合計 1億3000万円

◇債務・葬式費用 3000万円(妻が負担)

①各人の課税価額の計算

妻 7000万円 - 3000万円 = 4000万円

長男 3000万円 長女 3000万円

②課税遺産総額の計算

・各人の課税価額の合計額

4000万円 + 3000万円 + 3000万円 = 1億円

・基礎控除額

3000万円 ×(600万円×3人)= 4800万円

・課税遺産総額

1億円 - 4800万円 = 5200万円

③相続税の総額の計算

・課税遺産総額 5200万円

これを法定相続分で分けたと仮定する。

| 妻 | 法定相続1/2 | 5200万円 × 1/2 = 2600万円 |

| 長男 | 法定相続1/4 | 5200万円 × 1/4 = 1300万円 |

| 長女 | 法定相続1/4 | 5200万円 × 1/4 = 1300万円 |

これに相続税の税額をかけて計算する。

| 妻 | 2600万円 × 税率15% - 50万円(控除額) = 340万円 |

| 長男 | 1300万円 × 税率15% - 50万円(控除額) = 145万円 |

| 長女 | 1300万円 × 税率15% - 50万円(控除額) = 145万円 |

| 630万円 (相続税の総額) |

|

④各人の相続税を計算する

相続税の総額630万円を、課税価額の合計額1億円に占める各人の課税価格の割合で案分する。

課税価格の割合:妻 課税価格4000万円 なので、 4/10

長男、長女はそれぞれ 課税価格 3000万円なので、3/10

| 妻 | 630万円 × 4/10 = 252万円 |

| 長男 | 630万円 × 3/10 = 189万円 |

| 長女 | 630万円 × 3/10 = 189万円 |

⑤各人の納付税額を計算する

妻は「配偶者の税額軽減」の適用で0円。

長男・長女はそれぞれ189万円で合計378万円の納付額となる。