宅地・建物の評価

評価計算までの流れ

①名寄帳を取得する。(所有する不動産のある市町村役場)

②名寄帳をもとに登記簿謄本・公図を取得する。(法務局)

③必要であれば、現地調査をする。(宅地の形状に応じた調整率があるため)

④土地、建物ごとに評価額を計算する。

計算方法

1.土地

宅地の評価方法には、「路線価方式」と「倍率方式」があります。

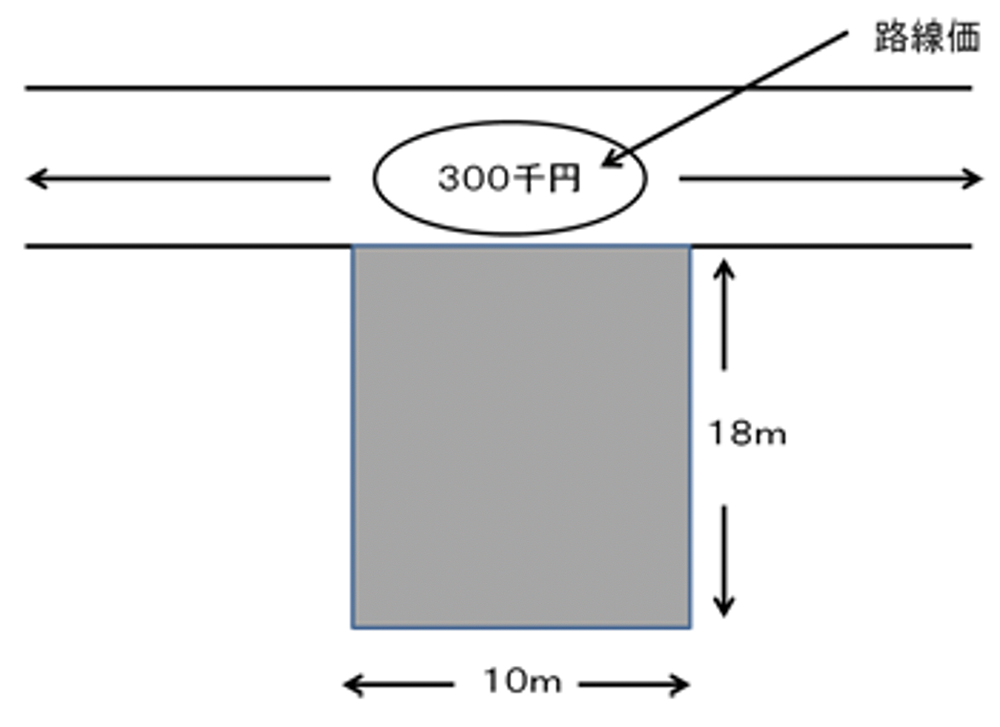

路線価方式

路線価が定められている地域の評価方法。路線価とは、道路に面する標準的な宅地の1㎡当たりの価格のこと。

宅地の価額は、原則として、路線価をその宅地の形状等に応じた調整率で補正し、面積を掛けて計算します。

<計算方法>

正面路線価 × 宅地の形状に応じた調整率 × 面積 = 評価額(土地評価調整率)

計算例

(正面路線価) × (奥行価格補正率) × (面積) = 評価額

300千円×1.00×180㎡=54,000千円

※ 路線価図及び土地評価調整率法は、国税庁のホームページで閲覧できます。

倍率方式

倍率方式は、路線価が定められていない地域の評価方法です。

<計算方法>

土地の固定資産税評価額 × 倍率 = 評価額

※固定資産税評価額は、市町村役場で確認できます。

※評価倍率表は、国税庁ホームページで閲覧できます。

2.家屋

固定資産税評価額に1.0倍して評価します。

よって、評価額は固定資産税評価額と同じです。

3.その他

(1)賃貸されている土地や建物については、権利関係に応じて評価額が調整されることになっています。

(2)相続した宅地等が事業や居住として使われている場合には、限度面積までの部分についてその評価額の一定割合を減額する相続税の特例があります。

(3)負担付贈与あるいは個人の間の対価を伴う取引により取得した土地や家屋等について贈与税を計算するときは、通常の取引価額によって評価します。

※負担付贈与に負担が付いているもの。

例えば、8千万の土地を贈与するかわりに借入金4千万を負担させる場合など)

【がけ地を有する宅地】

がけ地等をする宅地の評価は、その宅地のうちにうちに存するがけ地等が、がけ地でないものとした場合の価額に、がけ地補正率を乗じて計算した価額によって評価します。

がけ地補正率は、がけ地地積/総地積の割合及びがけ地の斜面の向きにより選定されます。

がけ地補正率と宅地造成費の違い

がけ地補正率は、宅地の一部にがけ地等、通常の用途に供することのできないと認められる部分がある場合に、相応の価額となるように減価されますが、日照の確保・採光・通風・眺望・及び隣棟の保持等による平坦地部分の効用が加味されたものとなっています。

一方、宅地造成費は、通常の宅地と比較しての減価を考慮するものですので、がけ地補正率のように、日照の確保等の効用増を考慮したものではありません。

【土地の評価(宅地・その他)】

土地の評価方法は、大きく2つで路線価と倍率方式での評価となります。

こうしたアプローチもそうですが、そもそも農地、生産緑地、山林、借地権付きの土地、広大地など、様々なケースがありますので、土地の評価は正しい手順と評価が必要となります。

当センターでは、年間200件を超える相続相談の実績と4名の経験豊富な税理士が在籍しておりますので、相続における土地評価には絶対の自信とノウハウを有しております。

下記を参考いただきつつ、詳しくは無料相談会にてご確認いただけたらと思います。

宅地の評価

宅地は以下の4つの使用状況により、評価が異なります。

1)自用地

2)借地権

3)貸宅地

4)「土地の無償返還に関する届出書」が提出されている場合の宅地

がけ地を有する宅地

がけ地等をする宅地の評価は、その宅地のうちにうちに存するがけ地等が、がけ地でないものとした場合の価額に、がけ地補正率を乗じて計算した価額によって評価します。

がけ地補正率は、がけ地地積/総地積の割合及びがけ地の斜面の向きにより選定されます。

その他の宅地

ここでは、これまでお伝えした宅地の評価以外の

1)地区区分の異なる宅地

2)容積率の異なる宅地

3)造成中の宅地

4)セットバックを必要とする宅地

5)大規模工場用地

こちらについて詳しくお伝えいたします。

私道の評価

私道の評価は、以下の2つのパターンで評価が異なります。

1)特定の者の通行の用に供されている私道

2)不特定多数の者の通行の用に供されている私道

【宅地の評価】

宅地は、使用状況により、次のように評価します。

自用地(自己所有の宅地を自らが使用している場合の宅地をいいます。)

自用地は更地ともいいます。

1)街地的形態を形成する地域にある宅地・・・路線価方式

路線価値×奥行価格補正率×地積

2)以外の宅地・・・倍率方式

固定資産税評価額×倍率

借地権

自用地評価額×借地権割合

貸宅地

通常賃貸の場合

自用地評価額×(1-借地権割合)

相当の地代を支払う場合

a)権利金の支払いが0で、相当の地代の支払を維持している場合

自用地としての評価額×80%

b)a)以外

次のうち低い方

・自用地としての評価額-自用地としての評価額×借地権割合

×1-(実際に支払っている地代の年額)-(通常の地代の年額)

(相当の地代の年額)-(通常の地代の年額)

・自用地としての評価額×80%

「無償返還の届出」を提出している場合

自用地としての評価額×80%

※なお、この場合の地代は通常地代以上となります。

通常地代とは、固定資産税の額の2~3倍程度です。

・貸家建付地(貸家の敷地の用に供されている宅地をいいます。)

自用地評価額×(1-借地権×借家権割合)

・貸家建付借地権(貸家の敷地の用に供されている借地権をいいます。)

自用地評価額×借地権割合×(1-借家権割合)×賃貸借割合

・使用貸借により借り受けた宅地等

評価額は0(零)として扱います。

・使用貸借により貸し付けられた宅地等

自用地評価額

◆土地と建物貸家の所有者が異なっても貸家建付地評価が可能なケース

◆評価は利用単位ごと、棟ごと、連棟、一戸建ての場合

「土地の無償返還に関する届出書」が提出されている場合の宅地

1)借地権

0(零)として扱います。

2)貸宅地

・賃貸借契約により貸し付けている場合又は相当の地代に満たない地代を収受して

いる場合

自用地評価額×80/100

・使用貸借契約により貸付けている場合

【相続財産の調査と評価】

相続財産は、下記のように多岐に渡ります。

単純に土地といっても、宅地もあれば、借地権付きの宅地、がけ地、私道など様々です。

また、家屋についても同様です。

このほか、株式(上場株・非上場株)、生命保険、動産(自動車、家財、絵画)、負債なども、あります。

これらは、きちんと調査したうえで、ひとつひとつの評価を適正に行う必要があります。

下記からひとつひとつ確認していきましょう。

| 土地の評価(宅地・その他) | 株式の評価 |

| 建物の評価 | 棚卸資産等の評価 |

| 小規模宅地の特例 | 公社債・債務の評価 |

| 農地・生産緑地・山林 | 預貯金の評価 |

| 動産の評価 | 生命保険・退職金の評価 |

| ゴルフ・電話・営業券等の評価 | 葬儀に関する支出入について |

【私道の評価】

1)特定の者の通行の用に供されている私道

自用地評価額×30/100

2)不特定多数の者の通行の用に供されている私道

0(零)として評価します。

1)、2)の見極めは、市の評価・行き止まりか否か・建築基準法上の道路か否かにより判断します。

貸家建付地私道

私道を貸家建付地として評価した価額に100分の30を乗じて計算した価額により評価します。

貸宅地私道

私道を貸宅地として評価した価額に100分の30を乗じて計算した価額により評価します。

【建物の評価】

ここでは、相続税を算出する上で、家屋や建造物などの建物の評価額を算出する方法について解説しています。

この評価額をいくらにすることが出来るかが、相続税の有無や納税額に関係するため、非常に重要なポイントとなっています。

家屋の評価

家屋等も土地と同様に、現金で持っているよりも家屋として持っているほうが相続税の節税につながります。

家屋の相続税評価額を求めるには、評価する家屋の固定資産税評価額に『一定の倍率』を掛けて評価します。

1)自用家屋(自己所有の家屋を自分自身で使用しているもの)

自用家屋を評価する場合の『一定の倍率』は1.0倍として計算を行い、評価します。

【計算式】 固定資産税評価額×1.0

2)貸家(自己所有の家屋を他人に貸しているもの)

賃貸マンションや賃貸アパートなどの貸家は、自用家屋の場合と比べ借家人の権利の分だけ相続財産としての評価額が低くなります。

貸家を評価する場合には、自用家屋の価額から借家権の価額を差し引いて評価します。借家権割合は、ほとんどの地域が30%とされており、一部の地域は40%とされています。

【計算式】 自用家屋評価額×(1-借家権割合)×賃貸割合

3)使用貸借により貸し付けられた家屋

建物を借りて居住している居住者には「借家権」という権利があり、その建物をこの場合「貸家」と言います。

貸主ではなく借主が住んでいるわけですから、通常の家屋の評価とは違ってきます。

従って貸家の評価の場合は、借家権の価額を控除したものが相続税の評価となります。

【計算式】 自用家屋評価額

4)建築中の家屋

建築中の家屋は、次の計算式によって評価されます。

【計算式】 費用現価×70%

※費用現価とは、課税時期までに投下された建築費用の額を、課税時期の価額に引き直した額の合計額をいいます。

5)家屋と構造上一体となっている設備

(電気設備・ガス設備・衛生設備・給排水設備)

家屋と構造上一体となっているものについては、家屋の評価額に含まれているため、評価しません。

6)借家権

借家権の価額は以下の計算式により、評価します。

【計算式】 自用家屋評価額×借家権割合×賃貸割合

※ただし、この権利が権利金等の名称をもって取引される慣行のない地域にあるものは、評価しません。

門、塀、外井戸、屋外塵芥処理設備の附属設備の評価

(再建築価額)-(償却費の額の合計額又は減価の額)×70/100

◆再建築価額とは、相続発生時においてその財産を新たに建築又は設備するために要する費用の合計額です。

再建築価額は、国が示す「固定資産評価基準」を基に算出します。

庭園設備の評価

庭園設備とは、庭木・庭石・あずまや・庭池等をいいます。

【計算式】 調達価額×70/100

※調達価額とは、相続発生日において、その庭園設備をその時の現況により取得する場合の価額をいいます。

構築物の評価

構築物とは、ガソリンスタンド・橋・トンネル・広告塔・運動場又は野球場のスタンド・プール等です。

土地又は家屋と一括して評価するものは除かれます。

構築物の価額は、構築物の再建築価額から、建築の時から課税時期までの期間に応ずる償却費の額の合計額又は減価の額を控除した金額の100分の70に相当する金額によって評価します。

貸家マンション、アパートと一体となっている構築物(例:広告用看板)

【家屋の評価】

家屋は使用状況により評価額が異なります。

1)自用家屋(自己所有の家屋を自分自身で使用しているもの)

固定資産税評価額×1.0

2)貸家(自己所有の家屋を他人に貸しているもの)

自用家屋評価額×(1-借家権割合)×賃貸割合

3)使用貸借により貸し付けられた家屋

自用家屋評価額

4)建築中の家屋

費用現価×70%

※費用現価とは、課税時期までに投下された建築費用の額を、課税時期の価額に引き直した額の合計額をいいます。

5)家屋と構造上一体となっている設備

(電気設備・ガス設備・衛生設備・給排水設備)

家屋と構造上一体となっているものについては、家屋の評価額に含まれているため、評価しません。

6)借家権

自用家屋評価額×借家権割合×賃貸割合

※ただし、この権利が権利金等の名称をもって取引される慣行のない地域にあるものは、評価しません。

【小規模宅地の特例】

小規模宅地等についての相続税の課税価格の計算の特例

相続により取得した財産のうちに、相続開始直前において、被相続人等の事業の用または居住の用に供されていた宅地等で建物または構築物の敷地の用に供されているものがあり、建物または構築物の敷地の用に供されているものがある場合にはその宅地等のうち限度面積までの部分については、次の区分に応じて80%または50%を減額するという制度です。

また、小規模宅地等を複数の者が共有持分により取得した場合に、一人でも要件を満たす人がいれば、共有持分全体に対して特例が適用されていましたが、取得した者ごとに判定することとなりました。

1)平成21年3月31日以前の相続

| 区分 | 減額割合 | 限度面積 |

|---|---|---|

| 特定居住用宅地等 | 80% | 240㎡ |

| 特定事業用宅地等 特定同族会社事業用宅地等 |

80% | 400㎡ |

| 上記以外 | 50% | 200㎡ |

2)平成22年4月1日~平成26年12月31までの相続の場合

| 区分 | 減額割合 | 限度面積 |

|---|---|---|

| 特定居住用宅地等 | 80% | 240㎡ |

| 特定事業用宅地等 特定同族会社事業用宅地等 |

80% | 400㎡ |

| 貸付事業用宅地等 | 50% | 200㎡ |

3)平成27年1月1日以後の相続の場合

| 区分 | 減額割合 | 限度面積 |

|---|---|---|

| 特定居住用宅地等 | 80% | 330㎡ |

| 特定事業用宅地等 特定同族会社事業用宅地等 |

80% | 400㎡ |

| 貸付事業用宅地等 | 50% | 200㎡ |

小規模宅地の特例とは

小規模宅地等の特例とは、相続税の計算上、被相続人等の自宅や事業用の敷地の評価について、一定の要件のもと高額な減額が認められているものです。

これは、自宅や事業用の敷地に相続税をまともに課したのでは、居住や事業を継続できなくなってしまう恐れがあるためです。

減額の割合(50%・80%)について

小規模宅地等の特例には、自宅の敷地に対するものと事業用地に対するものがあります。

例えば、最も適用件数が多い「被相続人の自宅の敷地」については、下記の事例のように330㎡まで80%減額されます。

【事例】

自宅の敷地が1㎡30万円で330㎡の場合

土地の価額 30万円×330㎡=9,900万円

小規模宅地等の特例の減額 30万円×80%×330㎡=7,920万円

相続税の計算における土地の価額 9,900万円-7,920万円=1,980万円

土地の価額は9,900万円のところ、相続税の計算上は1,980万円でよい、というものです。非常に大きな減額です。

小規模宅地等の特例 2つの要件

高額な減額がある小規模宅地等の特例は、被相続人等の居住用や事業用の宅地等(借地権を含む)で一定の要件に該当するものについてのみ適用が受けられます

要件は下記の2つです。これらの要件のいずれも満たしていなければ適用は受けられません。

1. 相続開始直前の利用状況

2. 取得者であること

相続税の小規模宅地等の特例が受けられる事例

相続税の小規模宅地等の特例が受けられる事例は、下記の通りです。

・被相続人の自宅の敷地を配偶者または同居の子が取得した場合

・被相続人(1人暮らし)の自宅の敷地を賃貸住宅に暮らしている子が取得した場合

・被相続人の賃貸マンションの敷地を子が取得した場合

・被相続人のお店(金物屋さん)の敷地をお店を継ぐ子が取得した場合

以上の他にも適用される事例はございます。

また、適用できると思ってもいても出来ない場合もございます。

まずは、お気軽にご相談ください!

適用できるかどうかの判断をシミュレーションさせていただきます!

【構造物の評価】

構築物とは、ガソリンスタンド・橋・トンネル・広告塔・運動場又は野球場のスタンド・プール等です。

ただし、土地又は家屋と一括して評価するものは除かれます。

構築物の価額は、構築物の再建築価額から、建築の時から課税時期までの期間に応ずる償却費の額の合計額又は減価の額を控除した金額の100分の70に相当する金額によって評価します。

【門、塀、庭園の評価】

門、塀、外井戸、屋外塵芥処理設備の附属設備の評価

(再建築価額)-(償却費の額の合計額又は減価の額)×70/100

◆再建築価額とは、相続発生時においてその財産を新たに建築又は設備するために要する費用の合計額です。

再建築価額は、国が示す「固定資産評価基準」を基に算出します。

庭園設備の評価

庭園設備とは、庭木・庭石・あずまや・庭池等をいいます。

評価方法

調達価額×70/100

※調達価額とは、相続発生日において、その庭園設備をその時の現況により取得する場合の価額をいいます。