【相続専門税理士が解説!】相続税の申告の手続きの流れについて

平成27年度の税改正から、相続税の基礎控除が引き上げられ、今まで相続税の心配をする必要のなかった方も、

「私も相続税の申告をしなくちゃいけないのかしら?」と心配されている方は多いのではないでしょうか?

このページでは、相続が発生してから相続税の納付までのスケジュールについて詳しく解説していきます。

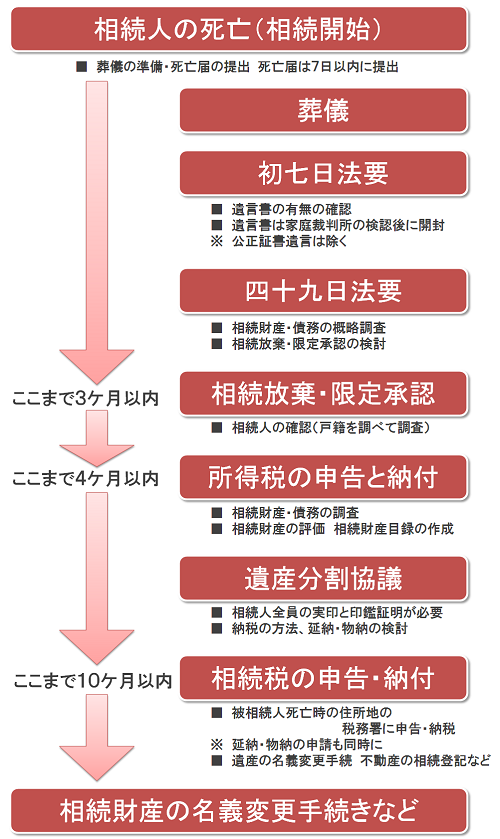

相続の開始から相続税の納付までのスケジュール

相続の開始から、相続税を納付するまでの流れとそれぞれの手続きの詳細を下記にまとめました。

相続は、遺言書をもとづいて進める場合や、協議分割(相続人同士による話し合い)を通じて遺産の分割方法を決める場合など、その進め方は様々です。

そのため、相続の仕方や各人の相続税の金額も大きく変化してきます。

下記で一つずつ確認していきましょう!

1.相続人調査と相続関係図作成

相続が始まったら、まず「今回の相続の関係者は誰か?」を明確にすることが必要です。

具体的には、

・被相続人の出生から死亡の戸籍謄本等

・被相続人の戸籍の附票

・相続人全員の戸籍謄本

・相続人全員の戸籍の附票

・被相続人の略歴書

・相続人全員の略歴書

などの書類の取得と手続きが必要になります。

2.相続財産の評価と財産評価明細、財産目録の作成

相続財産の調査に当たって必要な書類は、

固定資産税納税通知書、固定資産税の名寄帳、不動産登記事項証明書、公図、測量図、建物所在図、住宅地図、路線価図、都市計画図、森林簿、森林計画図、生命保険証券、損害保険証券、保険の権利評価証明書、解約返戻金の試算表、通帳、取引明細書、残高証明書、四季報、IR情報、過去3年分の所得税確定申告書、減価償却明細書、償却資産税申告書、過去3期分の法人税申告書、ゴルフ会員権の証券、現地確認(評価減要素の調査、現況確認、図面との整合性確認)、現物確認(規約・規定の確認、財産的価値の有無の確認)・・・

など数多くの資料が必要となります。

これらの書類を一つ一つ調査した上で、相続財産の評価額調査の結果として、財産評価明細書作成を作成します。

財産評価明細書の作成に当たっては、評価減の可能性や、評価の妥当性を確認し、節税対策を検討した上で、最終的な額を算出します。

最終的な財産をまとめた資料として、財産目録を作成します。(この際、資産・負債に漏れている点がないかを相続人と確認します。)

ここまでで、相続財産を確定させます。

3.遺産分割協議書の作成

ここまでの手続きで判明した「相続人」同士で、相続財産の分割方法を検討する「遺産分割協議」を実施します。

そして、その結果を「遺産分割協議書」としてまとめ、相続の方法を確定させます。

ここでは、次回の相続の際に税金がかかりすぎないよう、また、次回の相続で揉める事のないように、分割方法を検討します。

また、遺産分割の結果、相続税額が算出できるようになりますので、具体的な節税対策を検討していくことになります。

4.相続税の計算

相続税の計算にあたっては、各種の特例を活用することで相続税額を節税することが可能になる場合があります。

財産の種類と利用方法、評価額等により個別に異なりますので、税理士などの相続税の専門家以外にはなかなか判断がつきづらいところでもあります。

5.相続税申告書の作成

相続税の計算が終了し、税額が決まったら、相続税の申告書作成を開始します。

これまでに行ってきた財産調査や遺産分割協議の結果を元に申告書を作成することになりますので、間違えることのないよう、正確に作成していくことになります。

6.相続税の納税

相続税の申告を行った後は、相続税の納付を行います。

原則として10ヶ月以内、現金納付となりますが、場合によっては、「物納」「延納」などの方法を検討することになります。

相続開始~相続税の納付までの流れ

相続の手続きや相続税の申告には期限がありものがあります。

そのため、一定期間の間にしっかりと手続きを進めないと、知らなかったでは済まされない失敗をしてしまったり、税金や遺産分割で損をしてしまう事もあります。

相続には、いろいろな所に落とし穴がありますので、過信せずひとつひとつ丁寧に見ていくことをお勧めします。